导读

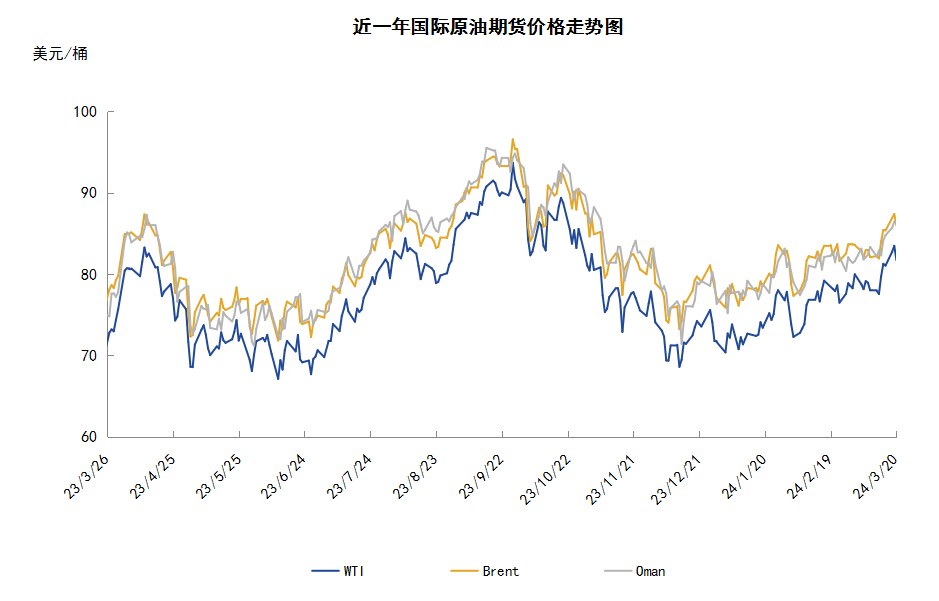

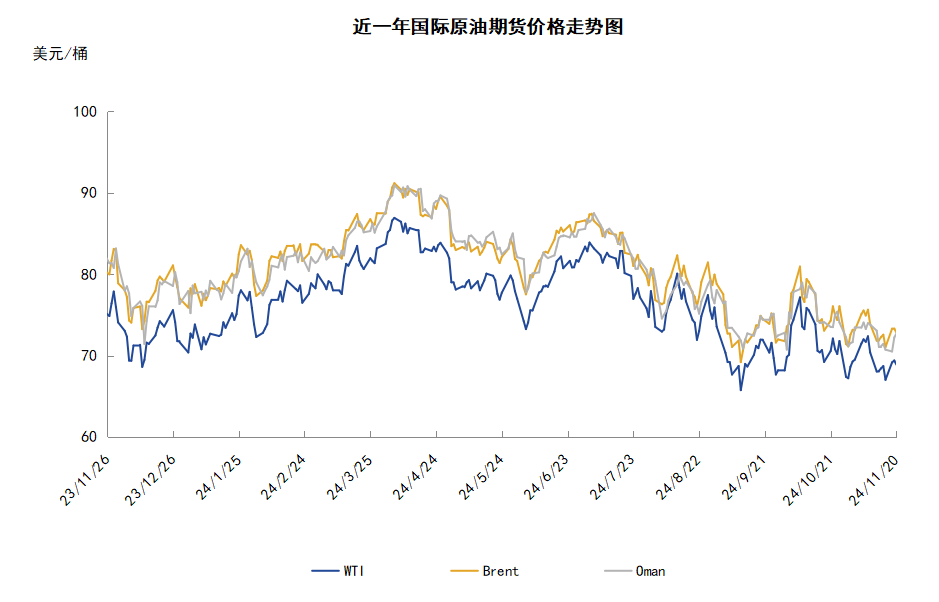

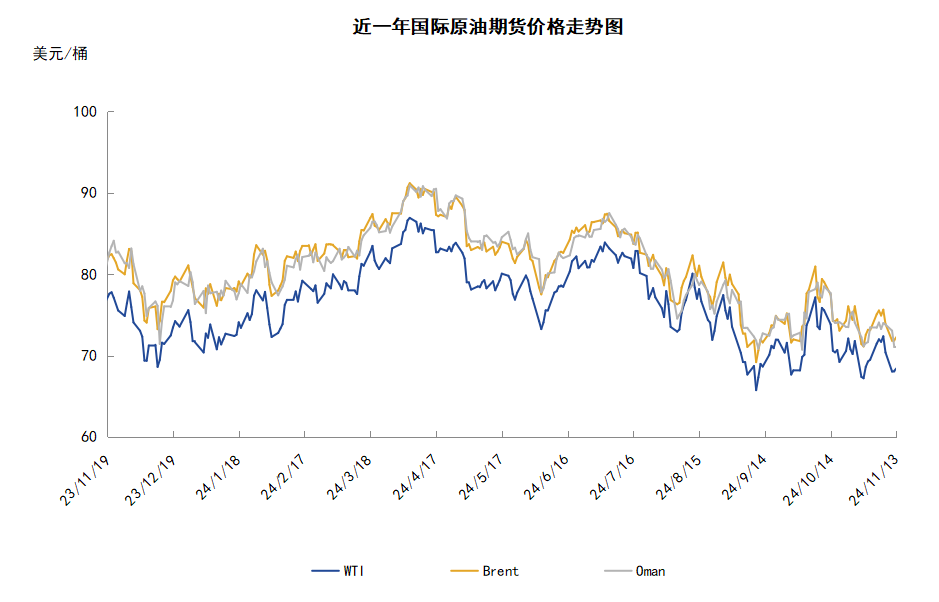

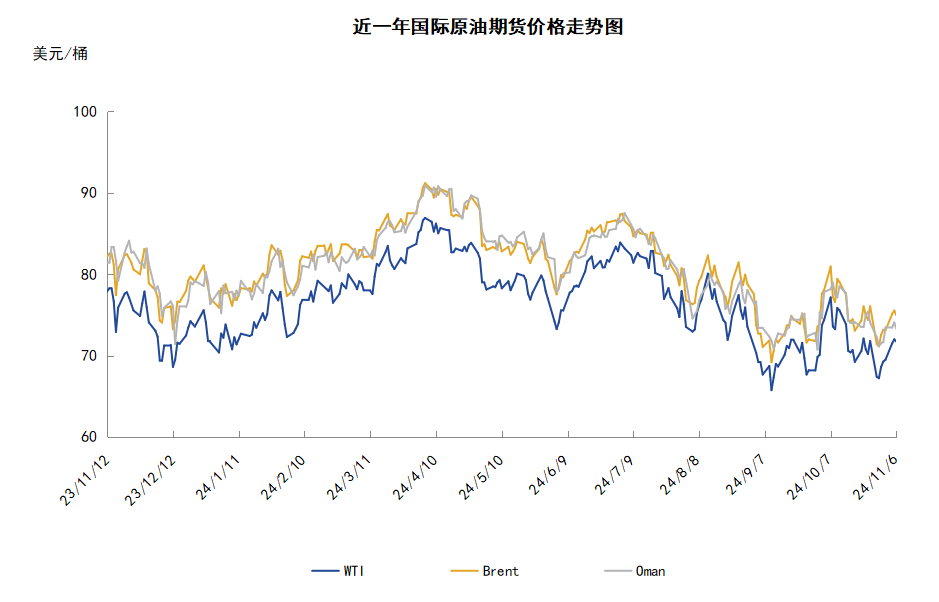

本周(3.14-3.20),原油整体呈现震荡上行的走势,周均价环比上涨。WTI本周均价82.03美元/桶,较前一周上涨3.60美元/桶,或4.60%。周内,利好因素占据市场主导位置,在OPEC+延长减产后,IEA上调能源需求增长预期并下调全球原油供应预期。此外,OPEC依旧对原油市场供需前景保持乐观预期、伊拉克宣布将额外减少石油出口以及乌克兰袭击影响俄罗斯燃料生产等多重利好因素提振投资者看涨情绪。

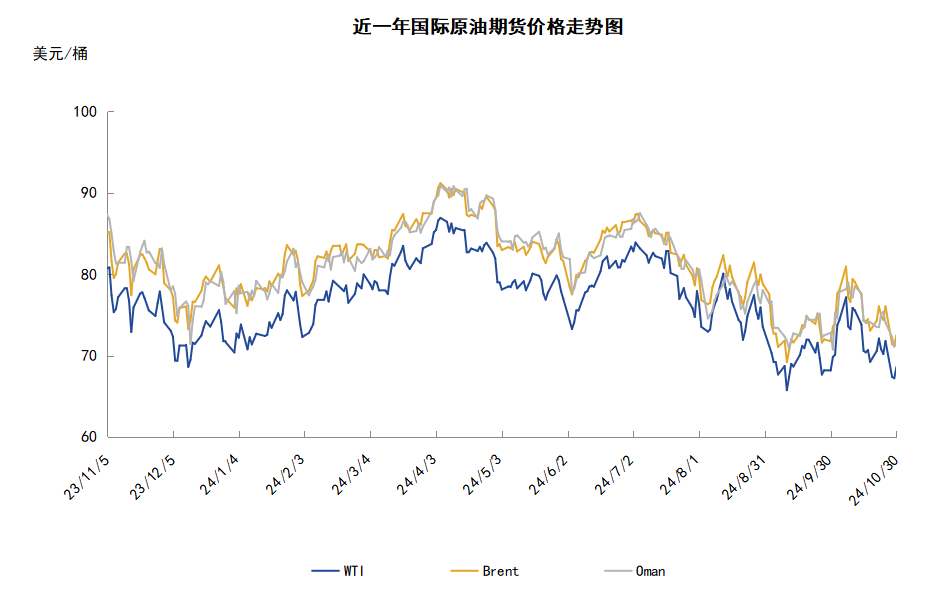

第一章 国际原油市场走势回顾

本周原油期货市场回顾

本周(3.14-3.20),原油整体呈现震荡上行的走势,周均价环比上涨。

周内,多重利好因素提振油价上涨。基本面方面,国际能源署(IEA)将2024年全球石油需求预期上调11万桶/日至1.032亿桶/日,与此同时,IEA还将2024年石油供应预期下调92万桶/日至1.029亿桶/日。加之此前EIA及OPEC公布的月报基本维持今明两年的全球原油需求增长预期保持不变,三大机构对于原油市场供需基本面的预测再次区域统一,且基本均保持乐观看法,这对油价起到了有力的提振作用。此外,石油输出国组织(OPEC)第二大产油国伊拉克表示,将在未来几个月把原油出口减少到330万桶/日,以抵消1月以来出口超过OPEC配额的部分,这一承诺将使伊拉克的原油出口比上月减少13万桶/日。地缘局势方面,俄乌局势升温影响原油供应也对油价起到支撑作用,乌克兰加强对俄罗斯石油基础设施的攻击,袭击许多大型炼油厂,根据机构计算显示,俄罗斯一季度期间因无人机袭击而关闭的炼油产能约为460万吨,约占总产能的7%。

但另一方面,周内后期,美联储公布利率决议,连续第五次将基准利率维持在5.25%-5.50%区间不变,投资者对于经济前景的担忧难以缓解仍拖累油价走势,限制了油价的上涨空间。

本周原油现货市场回顾

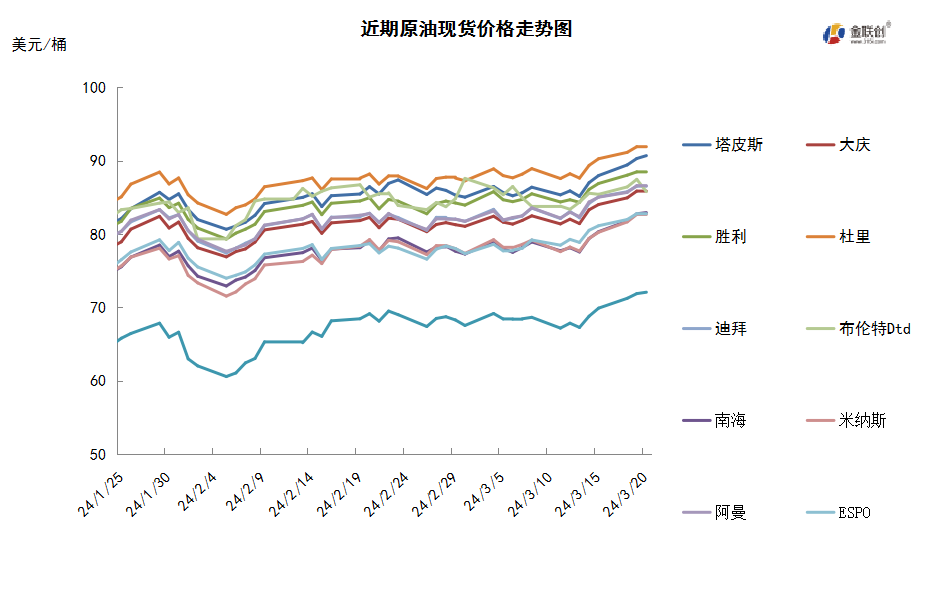

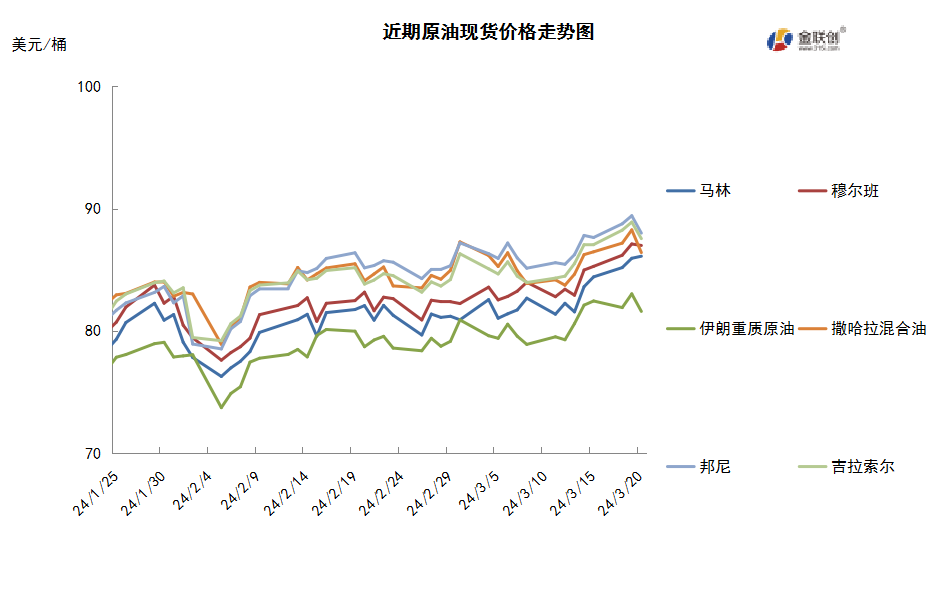

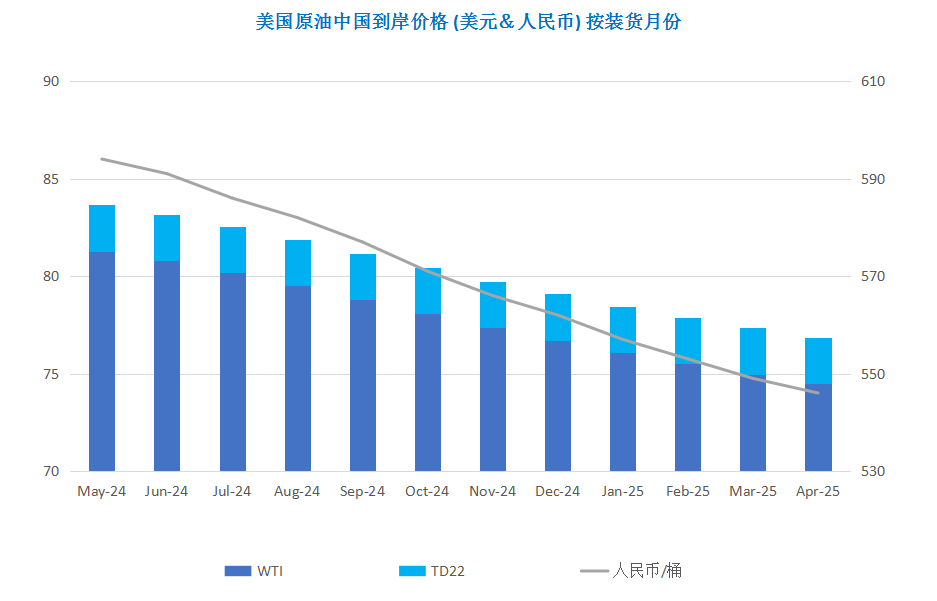

本周(3.14-3.20),国际原油现货均价环比涨跌不一。中东原油市场,在沙特本月初对亚洲市场上调了其4月份原油官方售价后,伊朗对亚洲买主上调了其4月份所有原油的官方售价0.20-0.30美元/桶,其中4月份伊朗轻质原油的官方售价上涨了0.20美元为阿曼/迪拜均价升水1.95美元/桶。此外,由于5月装中东中质和重质原油的供应趋紧,一些商家提前采购埃尔沙辛原油船货。5月份将总共供应14船埃尔沙辛原油船货,较1月份的供应量减少了约30%。另外,市场人士表示,高硫原油供应趋紧、维修季节的结束以及中东夏季直燃原油需求高峰的临近都推动现货升水走强。亚太原油市场方面,贸易消息人士称,印度巴拉特石油有限公司(BPCL)与BP签订了一项为期四个月的协议,从6月份开始每个月购买100万桶美国WTI原油。印度巴拉特石油有限公司还通过现货标书另外购买了200万桶4月装WTI原油船货。该公司经常为其三家炼油厂采购美国原油,这三家炼油厂的原油加工能力总共为70.60万桶/日。此外,越南PV Oil公司售给埃克森美孚公司一船5月装Thang Long原油船货,售价为即期布伦特升水3.00-4.00美元/桶。该公司还售给Binh Son炼油厂一船5月装Ruby原油船货,售价为即期布伦特升水约7.00美元/桶。招标方面,越南PV Oil公司通过标书出售一船30万桶5月15日-21日装黑狮子原油船货,预计该标书将很快决标。台湾中油公司发布标书求购6月份交付的低硫原油。

第二章 原油期货市场影响因素分析

供需因素

本周(3.14-3.20),供应方面,虽然OPEC+将原油减产政策延期至二季度末,但个别成员国却执行不力,此外美国原油日产量上升也正在削弱OPEC+为限制石油市场供应所作出的努力。IEA认为随着全球原油需求增长的放缓,今年全球石油市场供应将相对充足,来自美洲的供应量正在增加,尤其是美国、巴西和圭亚那。

需求方面,荷兰国际集团的大宗商品策略师指出,尽管中国2024年前两个月的原油进口量同比增长,但总体趋势仍然疲软,与去年12月的进口量相比有所下降。但是沙特却依旧看好中国的原油需求,沙特阿美从世界各地不同生产商购买石油的情况中看到中国的经济表现良好,特别是在能源方面,因此认为这是影响需求的地方。

美国库存变化情况

美国商业原油库存继续下降,同期美国汽油库存继续减少,馏分油库存继续季节性增加。美国能源信息署数据显示,截止2024年3月15日当周,包括战略储备在内的美国原油库存总量8.07348亿桶,比前一周下降120万桶;美国商业原油库存量4.45042亿桶,比前一周下降195.2万桶;美国汽油库存总量2.30773亿桶,比前一周下降330.9万桶;馏分油库存量为1.18522亿桶,比前一周增长62.4万桶。商业原油库存比去年同期低7.51%;比过去五年同期低3%;汽油库存比去年同期高0.51%;比过去五年同期低2%;馏分油库存比去年同期高1.82%,比过去五年同期低5%。美国商业石油库存总量下降614.9万桶。美国炼厂加工总量平均每天1578.5万桶,比前一周增加12.7万桶;炼油厂开工率87.8%,比前一周增长1.0个百分点。上周美国原油进口量平均每天627.8万桶,比前一周增长78.7万桶,成品油日均出进量144.3桶,比前一周减少62.2万桶。备受关注的美国俄克拉何马州库欣地区原油库存3143.3万桶,减少1.8万桶。过去的一周,美国石油战略储备3.62306亿桶,增加了75万桶。

基金持仓情况

投机商在纽约商品交易所轻质原油期货中持有的净多头减少2%。美国商品期货管理委员会最新统计,截止3月12日当周,纽约商品交易所原油期货中持仓量1718985手,增加76466手。大型投机商在纽约商品交易所原油期货中持有净多头233788手,比前一周减少4724手。其中持有多头329318手,比前一周减少12843手;持有空头95530手,减少8119手。

截至3月12日当周,

WTI原油期货的总持仓量止跌反弹,其余仓位则保持回落。其中,总持仓量环比上涨4.7%,多头仓位环比下跌3.8%,空头仓位环比下跌7.8%,净多头仓位环比下跌2.0%。受此影响,WTI的多空比上涨至3.45,环比上涨0.15或4.43%。当周,受到多重利好因素的提振,大量资金进入原油期货市场,中东地缘局势及OPEC月报维持原油需求预期不变,是推动资金进场的主要原因。从场内的资金情况来看,多头及空头仓位持续两周撤离,但空头仓位的撤退幅度明显超越了多头仓位,表明场内的资金依旧倾向于做多油价。从油价的表现来看,

WTI原油期货价格保持高位震荡,主流运行区间仍在77-79美元/桶之间。从后市来看,原油价格大概率将继续维持区间震荡的格局,一方面地缘局势对油市的支撑仍在,而另一方面美联储一再推迟降息预期则抑制油价。从基本面来看,目前全球原油市场依旧没有发生重大的改变,因此油价对于消息面仍会较为敏感。

第三章 原油期货市场走势预测

下周市场预测

技术图上,

WTI原油期货价格在当周(3.14-3.20)先扬后抑并站上80元/桶,当周油价的波动范围2.43个美元,主流运行区间为83.47-81.04元/桶。当周提振油价的主要因素:一是沙特和伊拉克减少原油出口;二是乌克兰无人机继续袭击俄罗斯炼油厂;三是中国经济数据强劲;四是IEA月报上调原油需求预测并下调供应预测。当周打压油价的主要因素:一是美联储连续第5次维持利率不变;二是美元汇率增强;三是美国石油钻井平台数量增加至6个月以来最高。截至20日,WTI报收81.68美元/桶,环比上涨1.96美元/桶或2.46;截至20日当周,WTI的周均价为82.03美元/桶,环比上涨3.60美元/桶或4.60%。从技术形态上来看,KDJ指标线在强势区平行延伸,表明油价趋势不明朗;MACD指标线在弱势区向上延伸,红色动能柱扩大,标志着油价走势保持上扬的态势。

本周(3.14-3.20),美国方面,亚特兰大联储GDP Now模型预计美国第一季度实际GDP增速为3.0%,此前预计为3.2%。美国经济今年早些时候以来温和增长,消费者对物价上涨更加敏感。经济活动1月初以来总体略有增长,八个地区报告经济活动微幅至温和增长,另外三个地区持平,一个地区略有放缓。许多经济学家都预计,今年美国的劳动力市场将降温。

本周,俄罗斯第一季度因无人机袭击而关闭的炼油产能约为460万吨(37.05万桶/日),约占总产能的7%。自今年年初以来,乌克兰加强对俄罗斯石油基础设施的攻击,袭击许多大型炼油厂。俄罗斯表示,由于炼油厂的计划外维护,该国的原油出口可能会增加。

乌克兰对俄罗斯能源设施发动的持续攻击估计已导致该国大量炼油产能闲置,一系列袭击事件引发了市场对俄罗斯原油供应可能受到干扰的担忧。初步估计在最近几天内,俄罗斯约有15%的炼油能力受到干扰,这可能导致原油出口在短期内减少,因为当局试图缓解这种干扰造成的影响。

大摩预计,由于供需平衡趋紧,布伦特原油价格将在第三季度达到每桶90美元,将第三季度OPEC和俄罗斯的石油产量预测分别下调了约20万桶/日,原因是乌克兰袭击事件导致合规减弱和生产中断。预计第二季度布伦特原油均价将从之前的每桶82.5美元升至87.5美元,而第四季度均价将从之前的每桶80美元升至85美元。

20日,美国联邦储备委员会宣布,决定3月仍继续将联邦基金利率目标区间维持在5.25%-5.50%之间。这是自去年9月以来美联储连续第五次维持利率不变。但是美国联邦储备委员会重申今年降息三次的预期。

金联创预计下周(3.21-3.27),乌克兰连续袭击俄罗斯炼油厂引发地缘政治恐慌情绪,沙特与伊拉克减少石油出口令供应紧张预期升温,市场对中国经济持的乐观估计支撑油市。然而,美联储连续第5次会议暂停加息,并推迟降息预期令油市承压。综合来看,下周国际油价或高位震荡,预计WTI的主流运行区间为78-83美元/桶,布伦特的主流运行区间为83-88美元/桶。

第四章 国际原油跨期套利交易策略

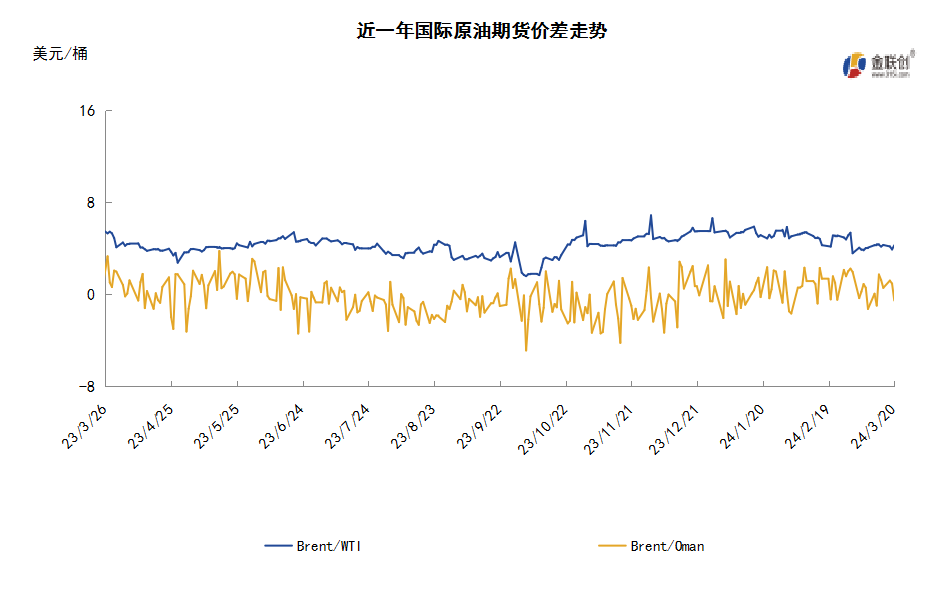

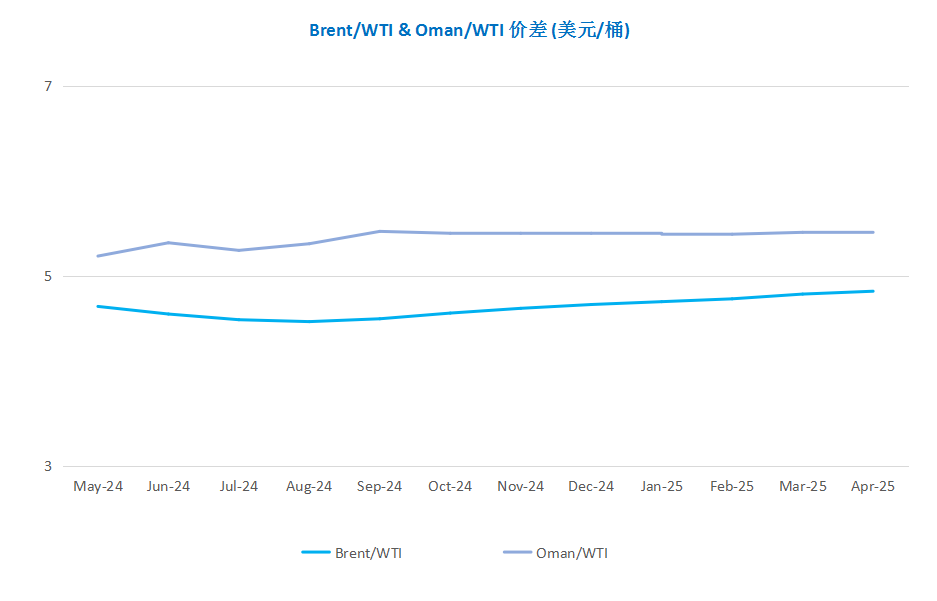

截至3月20日(周三),Brent及WTI之间的价差为4.27美元/桶,较前一个交易日上涨0.36美元/桶。美联储将联邦基金利率目标区间维持在5.25%至5.5%之间不变,美元汇率增强,欧美原油期货下跌。

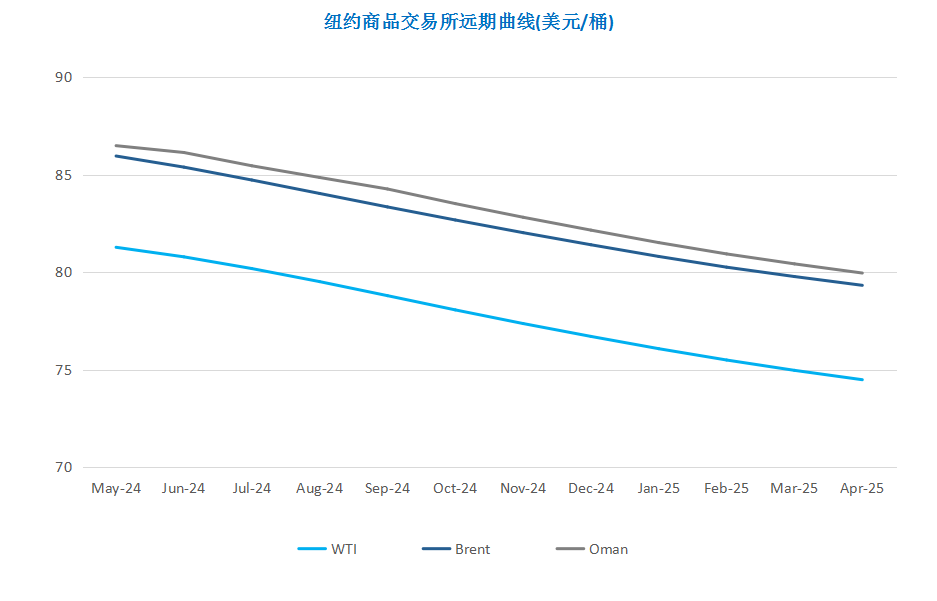

从月差结构来看,WTI原油期货近远期升水缩水,表明近期市场心态有所回落;Brent原油期货近远期升水缩水,表明远期市场情绪更为乐观。