导读

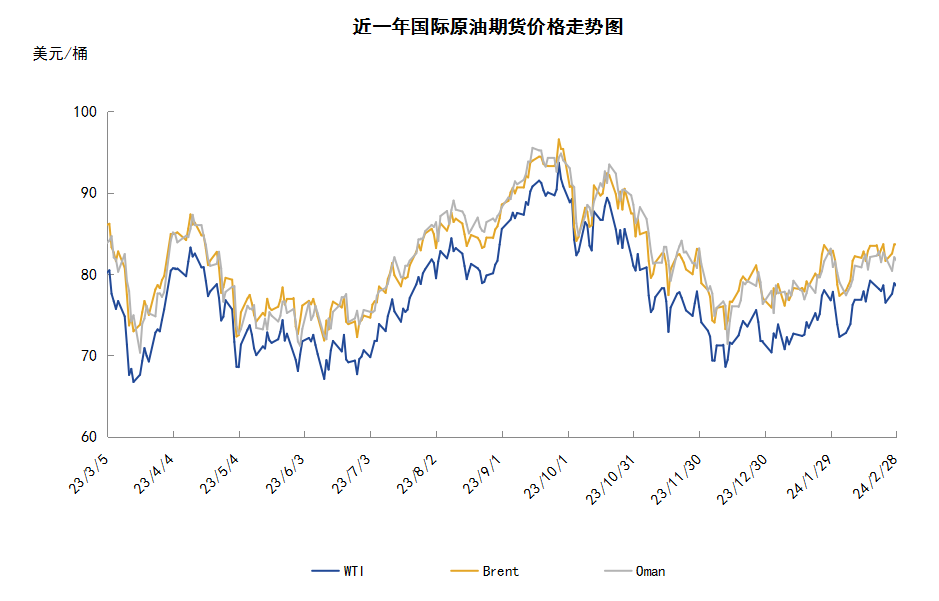

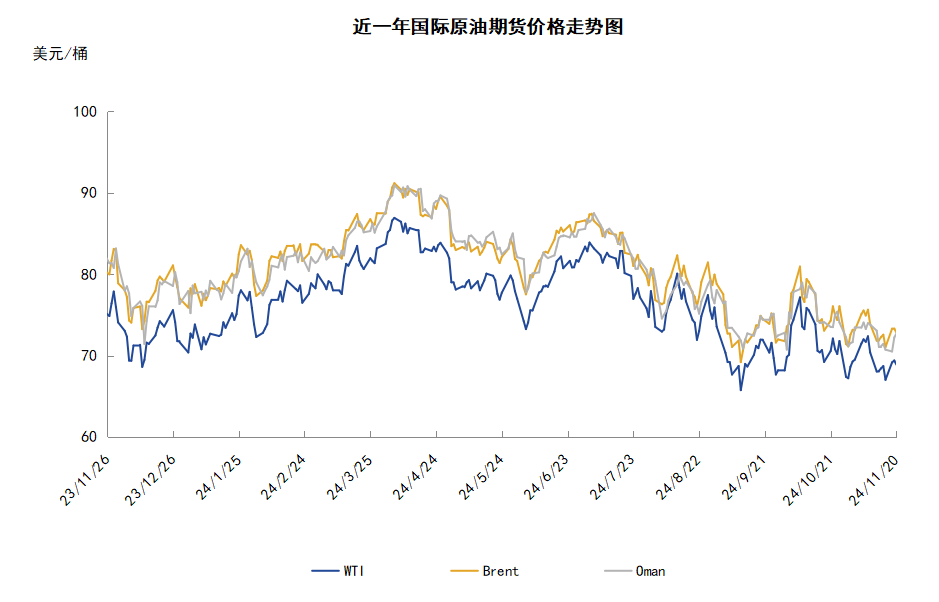

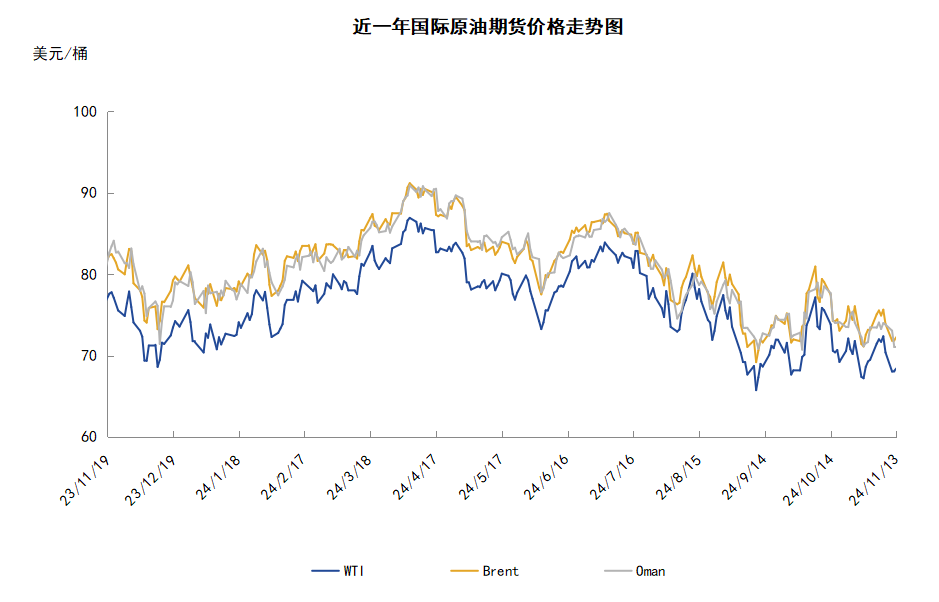

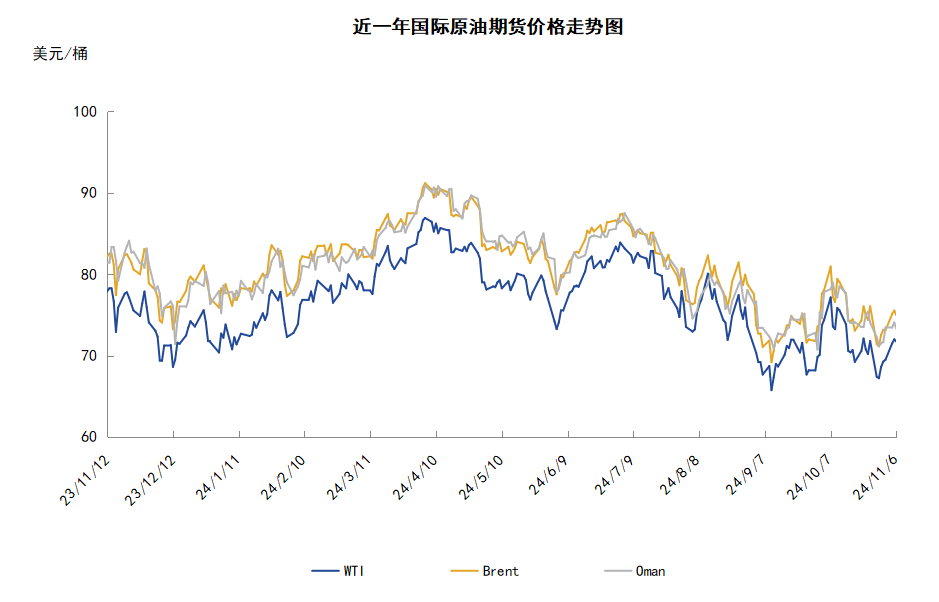

本周(2.22-2.28),原油整体呈现区间震荡的走势,周均价环比下跌。WTI本周均价78.02美元/桶,较前一周下跌0.31美元/桶,或-0.40%。周内,市场消息喜忧参半,美联储降息预期进一步下降,投资者对高利率影响经济前景的担忧升温导致油价承压。但另一方面,中东与红海区域地缘局势紧张以及OPEC+或将延长减产的消息对油价形成支撑。

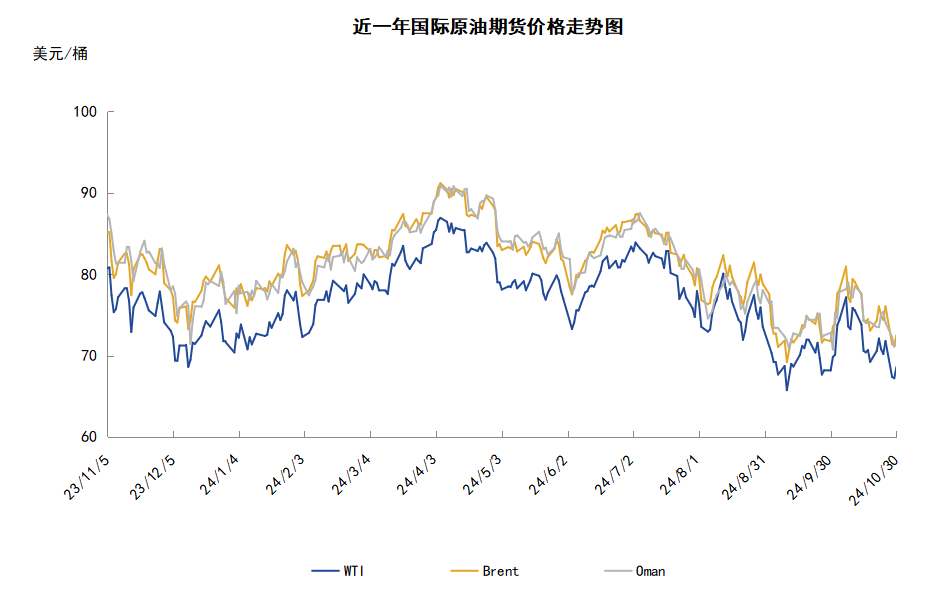

第一章 国际原油市场走势回顾

本周原油期货市场回顾

本周(2.22-2.28),原油整体呈现区间震荡的走势,周均价环比下跌。

周内,市场消息多空交织,一方面,美联储理事沃勒表示,美联储政策制定者应该至少再推迟几个月降息以观察当前经济形势,美联储降息预期进一步下降,投资者对高利率影响经济前景的担忧升温导致油价承压。此外,美国原油库存增加也导致油价承压,美国能源信息署数据显示,截至2024年2月23日当周,包括战略储备在内的美国原油库存总量较一周前增长494.2万桶至8.07417亿桶,美国商业原油库存量较一周前增长419.9万桶至4.47163亿桶。

但另一方面,OPEC+延长减产的预期对油价起到支撑作用。OPEC+消息人士表示,OPEC+考虑将目前正在执行的约220万桶/日的自愿减产协议延长至第二季度,且有两位OPEC+消息人士称,该减产协议有可能会持续到今年年底。此外,中东地缘形势紧张也仍对油价起到支撑作用,以色列方面表示如果没有达成新的人质协议,那么将在斋月期间继续军事行动。红海局势方面,美国中央司令部2月26日发表声明表示,也门胡塞武装发射了一枚反舰导弹,袭击目标是也门亚丁湾一艘悬挂美国国旗、由美国所有和运营的燃料及化学品运载货轮“托尔姆·索尔”号。

本周原油现货市场回顾

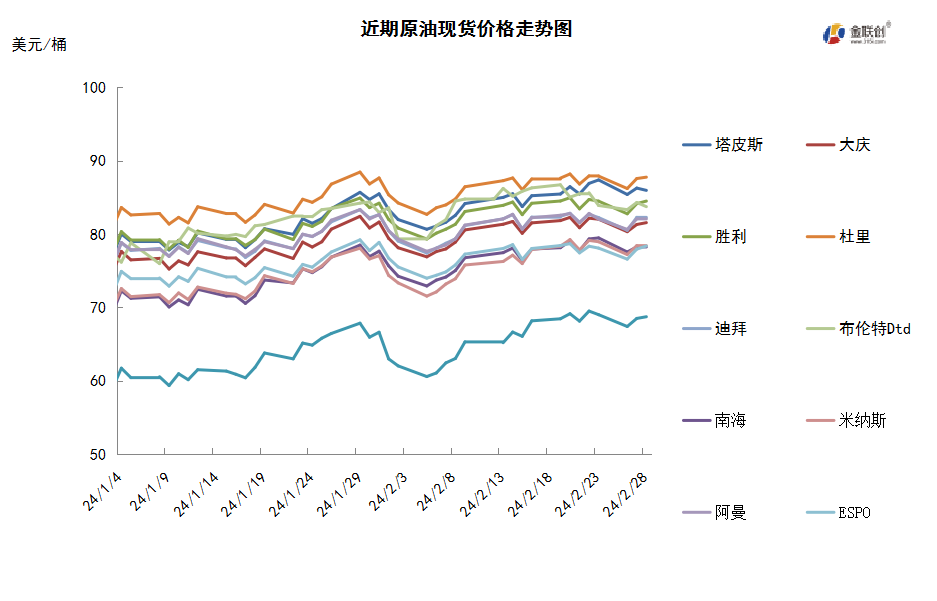

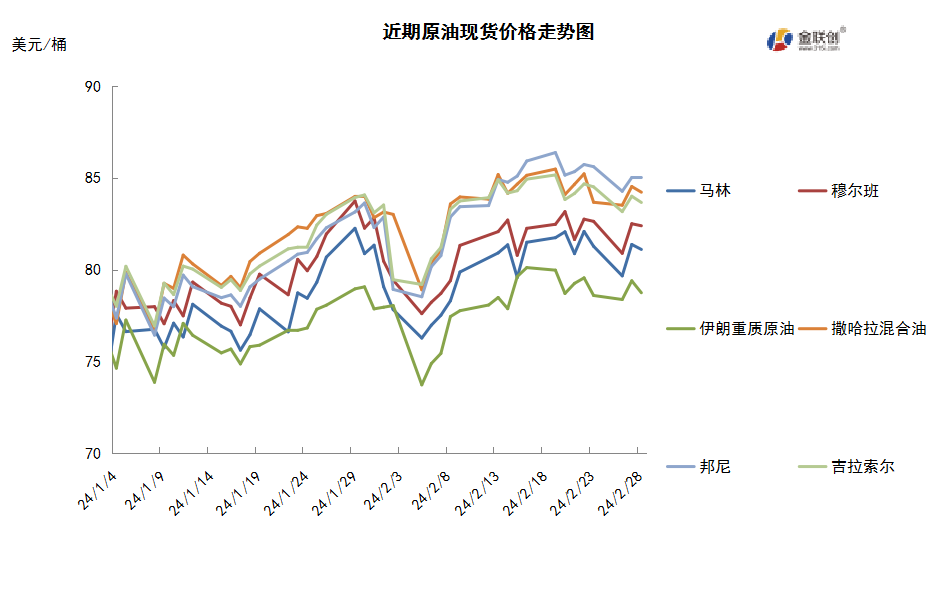

本周(2.22-2.28),国际原油现货均价环比涨跌不一。中东原油市场,4月装中东原油现货交易放缓,大部分亚洲炼油商已经完成了4装原油的采购任务以及部分贸易商参加伦敦举行的国际能源周。阿布扎比和卡塔尔原油现货多数已经售完,鲜有商家还有4月装原油现货的需求。市场商家们将关注焦点转向长约客户的阿布扎比和阿曼原油的供应情况,预计这些原油的长约配置消息2月底将敲定。亚太原油市场方面,泰国PTT公司从嘉能可额外购买了一船Umm Lulu原油船货。因此,大部分4月装Umm Lulu原油船货已经售完。印度斯坦石油公司购买2024年4月至2025年3月装Das合约原油的标书28日截标。泰国PTT公司上周晚些时候从雪佛龙购买了一船4月装卡塔尔陆地原油。卡塔尔能源公司通过标书销售一船4月装卡塔尔陆地原油给印度信实工业公司。目前泰国PTT公司还有4月装卡塔尔陆地原油现货的需求。与此同时,托克公司周一购买了一船4月装阿曼原油船货。越南PV Oil已经以即期布伦特升水逾3美元/桶的价格销售了4月装Ruby和Bunga Kekwa原油船货,买家细节不明朗。此外,4月装马来西亚拉布安原油的现货价差攀升,因为中质馏份油裂解价差仍相对坚挺以及尼日利亚等非洲轻质原油走势强劲。马来西亚国家石油公司销售了4月底装拉布安原油给澳大利亚的Ampol,价格为每桶对即期布伦特升水11美元,与3月装船货交易价基本相同。

第二章 原油期货市场影响因素分析

供需因素

本周(2.22-2.28),供应方面,2月1日的OPEC+石油产量会议维持现有220万桶/日的原油减产政策,使得市场认为原油供应仍将趋紧,但1月份欧佩克原油日产量比其协议目标原油日产量高出21.4万桶,主要是因为伊拉克、尼日利亚和加蓬的原油产量超过了目标。对此,有机构反驳了今年石油市场将严重供应过剩的观点,认为2023年美国原油日产量飙升至历史新高,从而削弱了OPEC+的减产作用。

需求方面,今年亚洲地区原油需求增长将抵消美国和欧洲需求的下降,全球石油日均需求环比增长主要受到中国推动,其次是日本和印度,这些国家的需求增长远远抵消了美国、意大利和德国需求的减少。此外,随着胡塞武装持续扰乱红海贸易航线,全球石油贸易格局也随之发生改变,大量原本应流入欧盟和英国的成品油也开始转而运往亚洲地区。

美国库存变化情况

美国原油加工量略有增加,炼油厂开工率有所回升,但是仍然远低于几个月前的水平。商业原油库存连续五周增加,汽油库存和馏分油库存继续减少。美国能源信息署数据显示,截止2024年2月23日当周,包括战略储备在内的美国原油库存总量8.07417亿桶,比前一周增长494.2万桶;美国商业原油库存量4.47163亿桶,比前一周增长419.9万桶;美国汽油库存总量2.44205亿桶,比前一周下降283.1万桶;馏分油库存量为1.21141亿桶,比前一周下降51万桶。商业原油库存比去年同期低6.88%;比过去五年同期低1%;汽油库存比去年同期高2.10%;比过去五年同期低2%;馏分油库存比去年同期低0.80%,比过去五年同期低8%。美国商业石油库存总量下降316万桶。美国炼厂加工总量平均每天1467.4万桶,比前一周增加10万桶;炼油厂开工率81.5%,比前一周增长0.9个百分点。上周美国原油进口量平均每天638.5万桶,比前一周减少26.9万桶,成品油日均进口量136.7桶,比前一周减少88.8万桶。备受关注的美国俄克拉何马州库欣地区原油库存3097万桶,增长145.8万桶。过去的一周,美国石油战略储备3.60254亿桶,增加了74.3万桶。

基金持仓情况

投机商在纽约商品交易所轻质原油期货中持有的净多头增加12.2%。美国商品期货管理委员会最新统计,截止2月20日当周,纽约商品交易所原油期货中持仓量1662234手,减少53623手。大型投机商在纽约商品交易所原油期货中持有净多头191901手,比前一周增加20829手。其中持有多头323548手,比前一周增加15474手;持有空头131647手,减少5355手。

截至2月20日当周,

WTI原油期货的总持仓量和多头仓位持续两周回落,多头仓位及净多头仓位则连续两周反弹。其中,总持仓量环比下跌3.1%,多头仓位环比上涨5.0%,空头仓位环比下跌3.9%,净多头仓位环比上涨12.2%。受此影响,WTI的多空比上涨至2.46,环比上涨0.21或9.29%。当周,交易商获利回吐,导致资金持续从原油期货市场撤退。从场内的资金情况来看,由于中东形势紧张不断加剧,导致红海船运受阻,令交易商继续选择做多油价,并在周内后期获利回吐。从油价的表现来看,受到多头资金力量的支撑,

WTI原油期货价格保持高位震荡的态势,并一度接近80美元/桶。从后市来看,原油市场正密切关注在巴黎举行的巴以停火会议,如果能够达成停火协议,预计原油价格将会应声而落,反之则继续保持高位区间震荡的态势。

第三章 原油期货市场走势预测

下周市场预测

技术图上,

WTI原油期货价格在当周(2.22-2.28)呈现高位震荡的态势,当周油价的波动范围2.38个美元,主流运行区间为76.49-78.87元/桶。当周提振油价的主要因素:一是紧张的地缘局势;二是OPEC+正考虑将其减产计划延长至第二季度;三是对中国能源需求增长的预期抬头;四是美国制裁俄罗斯航运巨头。当周打压油价的主要因素:一是美国EIA商业原油库存连续第五周增长;二是美国活跃石油钻井平台数量增加;三是美国降息可能会再推迟至少两个月。截至28日,WTI报收78.54美元/桶,环比上涨0.63美元/桶或0.81%;截至28日当周,WTI的周均价为78.02美元/桶,环比下跌0.31美元/桶或-0.40%。从技术形态上来看,KDJ指标线在强势区向上延伸,表明油价趋势看涨;MACD指标线在弱势区向上延伸,红色动能柱扩大,标志着油价走势保持上扬的态势。

本周(2.22-2.28),美国方面,美联储今年降息的幅度将低于市场积极的预期,而且首次降息的时间点也预计要比市场预期的要晚。具体而言,只有9%的人认为美联储会在3月份降息,50%的人认为5月份会降息,预计6月份降息的人最多,比例高达70%。受访者平均预计今年降息次数仅为3次,而期货市场预计今年将有5次降息。

本周,21日,欧盟成员国就针对俄罗斯的第13轮制裁措施达成共识,涉及近200个实体和个人,但不会出台新的行业措施。预计欧盟将于2月24日正式批准对俄罗斯的第13轮制裁,即俄乌冲突爆发两周年之际。此前已出台的12轮对俄制裁措施将继续实施一年,至2025年2月25日。

22日,伊朗总统的法律顾问穆罕默德·德赫甘2月发出警告称,如果伊朗船只因逃避制裁而被美国扣押,伊朗将予以报复。2日,美国司法部宣布了与恐怖主义和逃避制裁有关的指控,并查获了与价值数十亿美元的石油贩运网络有关的行动,该网络据称为伊朗精英伊斯兰革命卫队(IRGC)和其他激进组织提供资金。

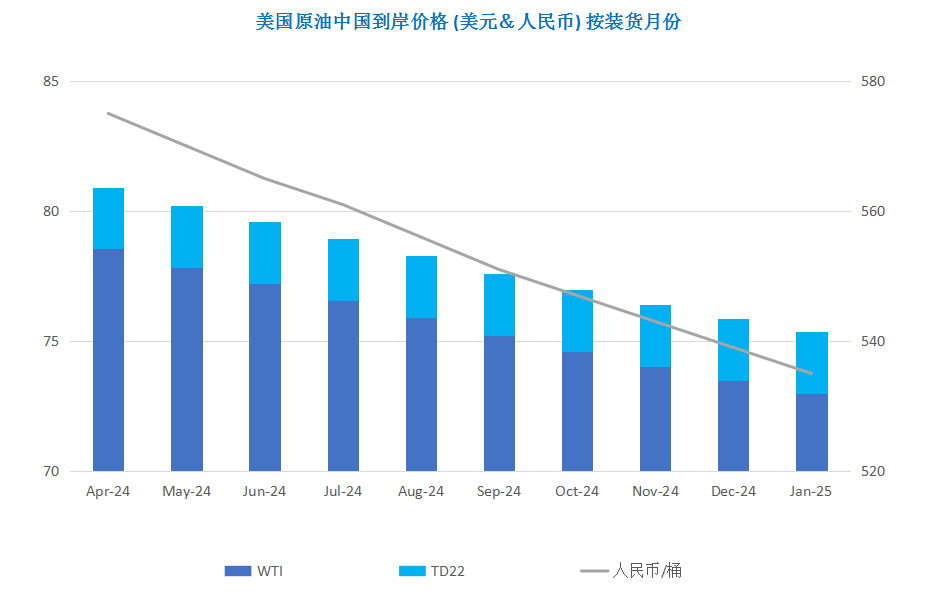

印度对俄罗斯原油的态度正在发生变化,2024年1月,印度从俄罗斯进口原油的数量降至一年来的最低水平,较2023年的峰值时期减少35%。除了价格因素,印度和俄罗斯在支付货币上也起了争执,印度希望以印度卢比支付,而俄罗斯认为收进大量卢比却用处甚少,希望以人民币等货币付款,遭到了印度的抵触。

26日,美国能源部宣布招标购买300万桶2024年8月交付的含硫原油。

俄罗斯政府计划从2024年3月1日起,实行为期六个月的汽油出口临时禁令,以应对春季和夏季国内汽油消费需求增长。这一限制措施不适用于欧亚经济联盟国家等。2023年9月21日至11月17日,俄罗斯曾实施汽油出口临时禁令,目的是稳定国内汽油市场价格,市场饱和并供应过剩后该禁令取消。

金联创预计下周(2.29-3.6),以色列-哈马斯战争停火前景依旧存在着巨大的不确定性,且难以实现永久性停火,从而继续支撑石油市场。此外,OPEC+大概率延长原油减产的政策,也对油市起到推动作用。然而,全球原油市场目前的基本面形势仍未发生变化,因此会在一定程度上抑制油价的持续上涨。综合来看,下周国际油价或继续保持高位震荡的态势,预计WTI的主流运行区间为76-80美元/桶,布伦特的主流运行区间为81-85美元/桶。

第四章 国际原油跨期套利交易策略

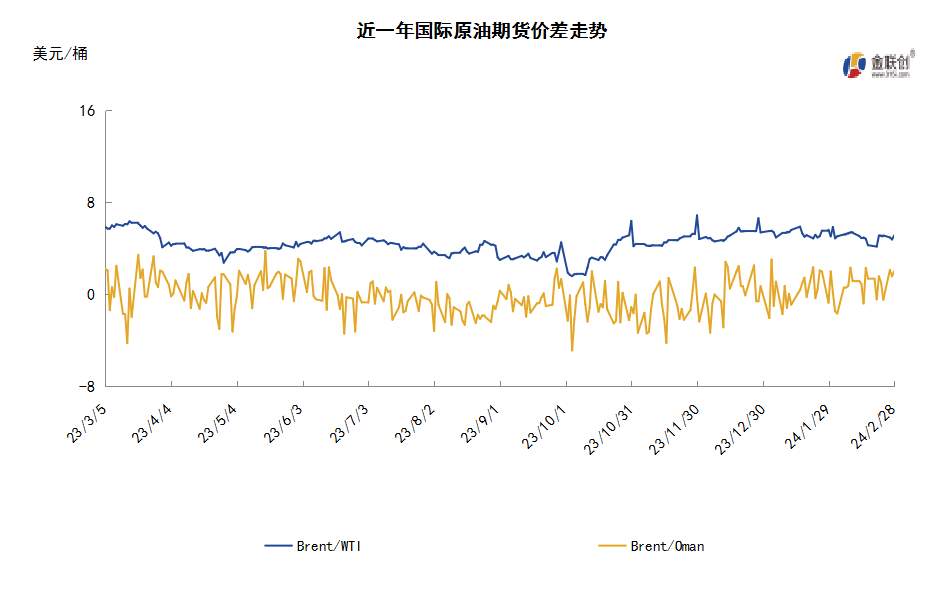

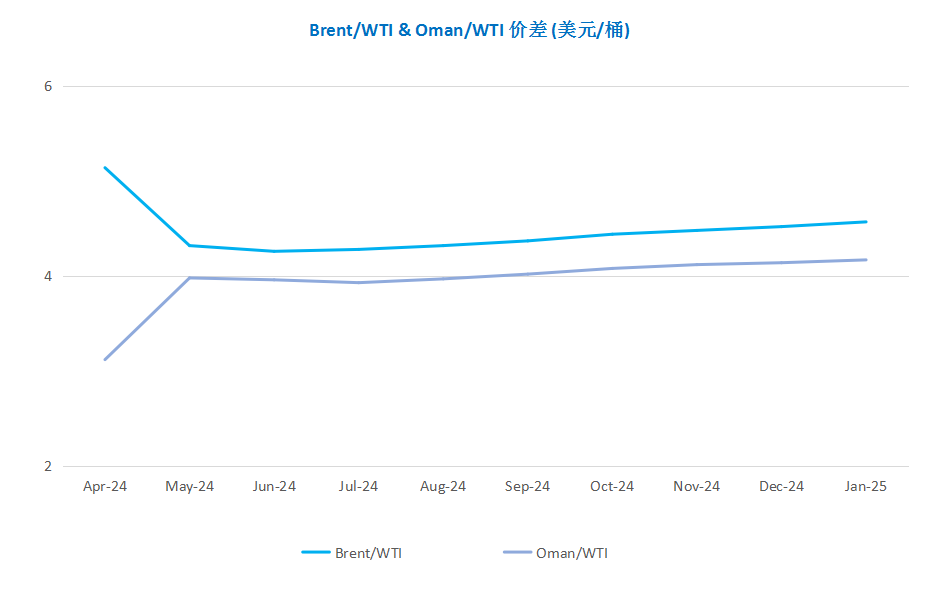

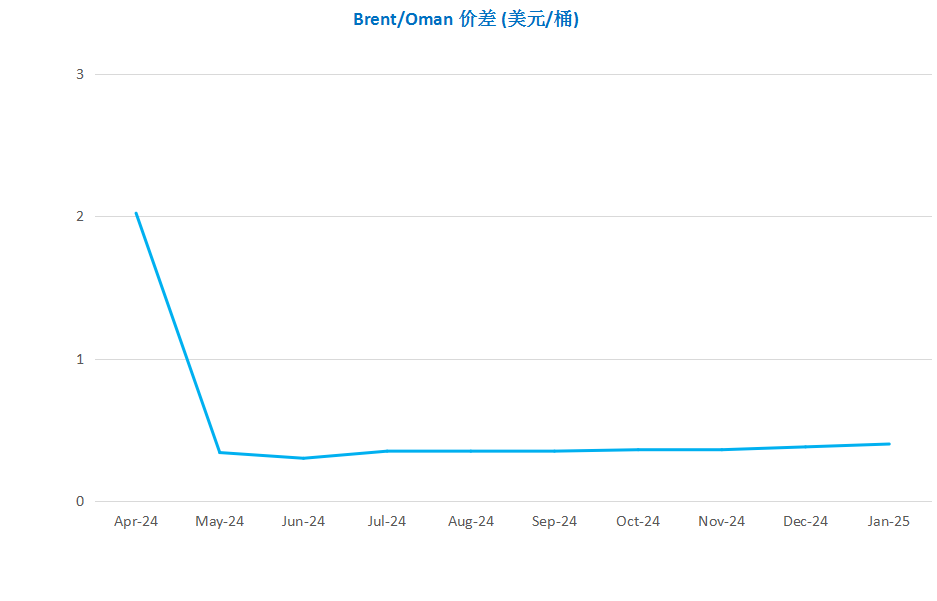

截至2月28日(周三),Brent及WTI之间的价差为5.14美元/桶,较前一个交易日上涨0.36美元/桶。美国商业原油库存连续第五周增长,WTI期货三个交易日来首次下跌;然而OPEC+正考虑将其减产计划延长至第二季度,布伦特原油期货小幅收涨,收于去年11月以来的最高水平。

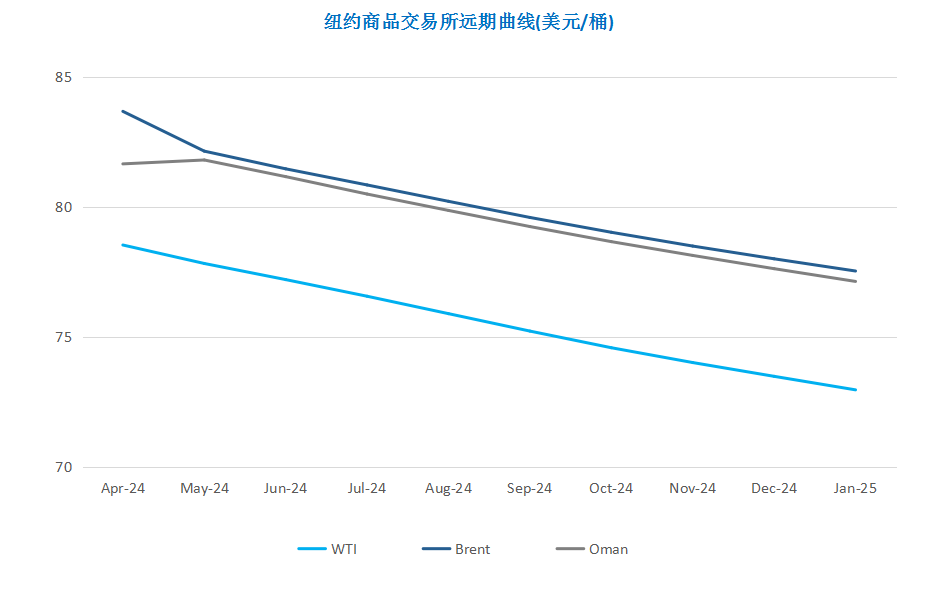

从月差结构来看,WTI原油期货近远期升水扩大,表明远期市场心态有所回落;Brent原油期货近远期升水扩大,表明近期市场情绪更为乐观。