如何衡量国债的风险?

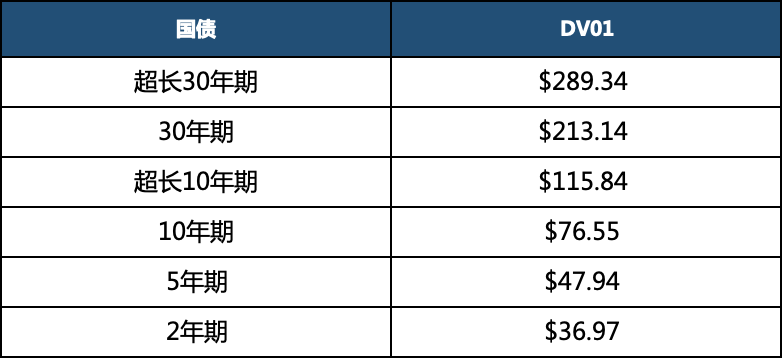

DV01

修正存续期

隐含基点价值和隐含存续期

测试您的知识

- 美国国债对冲和风险管理

- 如何衡量国债的风险?

- 美国国债收益率曲线价差交易

- 了解美国国债交割流程

- 计算美国国债的定价

- 国债基差基础知识

免责声明

助力世界进步:芝商所包含四个指定合约市场(DCM),即Chicago Mercantile Exchange Inc. (CME)、Chicago

Board of Trade, Inc. (CBOT)、New York Mercantile Exchange, Inc. (NYMEX)和Commodity Exchange,

Inc. (COMEX)。CME的清算部门是CME集团的衍生品清算机构 (DCO)。

交易所交易的衍生品和被清算的场外(OTC)衍生品具有亏损的风险,因此并不适于所有投资者。交易所交易和场外衍生品为杠杆投资,由于只需要有某合约市值一定百分比的资金就可进行交易,所以损失可能会超出最初存入的金额。本资料(在任何适用法规的含义范围内)均不构成招募说明书或公开发行证券,也不构成任何买入、卖出、或持有任何金融产品或金融服务的建议。

本资料中所含信息由芝商所仅为一般介绍性用途而编制,并非旨在提供建议、亦不应解释为建议。虽然芝商所已尽最大努力确保本资料中的信息在截至资料发布之时的准确性,但对于任何错误或遗漏概不承担责任,亦不会对本资料进行更新。任何表达的研究观点仅代表作者个人的观点,并不代表芝商所或其附属机构的观点。另外,本资料中的所有示例和信息仅作说明之用,不应视为投资建议或实际市场经验的成果。

与规则及合约规格相关的所有事项以CME、CBOT、NYMEX和COMEX正式规则手册为准。在任何情况下(包括与合约规格有关的事项)均应查阅现行规则。

在新加坡,根据《证券与期货法案》(SFA)第289章,CME、CBOT、NYMEX和COMEX均作为被认可的市场运营商受到监管,且CME作为认可的清算机构受到监管。除此以外,芝商所的任何实体均未获准在《证券与期货法案》下从事受监管的活动,亦未获准根据《财务顾问法》第110章提供财务咨询服务。

芝商所任何实体在印度、韩国、马来西亚、新西兰、中华人民共和国、菲律宾、台湾、泰国、越南以及其他任何芝商所未获得经营许可或经营会违反当地法律法规的司法辖区,均未进行注册,也未获得许可或声称提供任何种类的金融服务。在上述司法辖区,本资料未经任何监管机构审阅或批准,使用者应承担获取本资料的责任。

CME Group、地球标志、CME、Globex、E-Mini、CME Direct、CME DataMine和Chicago Mercantile

Exchange是Chicago Mercantile Exchange Inc. 的注册商标。 CBOT和Chicago Board of Trade是Board of

Trade of the City of Chicago, Inc.的注册商标。NYMEX和ClearPort是New York Mercantile Exchange,

Inc.的注册商标。COMEX是Commodity Exchange, Inc.的注册商标。

©2024年CME Group Inc.版权所有,保留所有权利。

通讯地址: 20 South Wacker Drive, Chicago, Illinois 60606